来源:川阅全球宏观

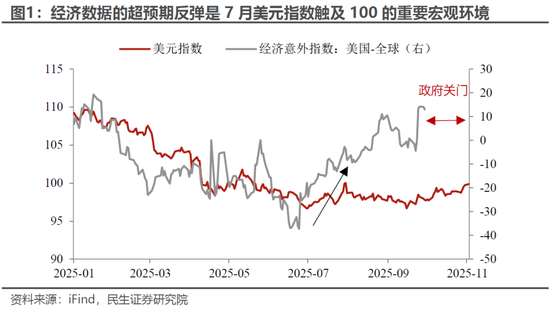

这是今年美元指数第二次尝试升值突破100了。上一次发生在今年7月底,而后因8月1日非农数据明显不及预期引发大幅下跌,随后二次触底。那么这一次,在美国政府关门、没有美国数据干扰的情况下,美元指数“破百”的走势会有什么不同?无独有偶,今天的市场波动很大,当然不能全归咎于强势的美元,但是美元破100确实是一个重要的警示信号。

我们先来来看看有何不同?

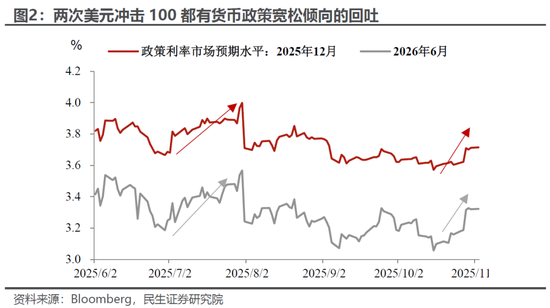

首先,两者背后都有TACO和对宽松预期的回吐,但宏观环境有明显的不同。7月公布的6月经济数据、尤其是消费超预期,反映了第一轮关税冲击后美国经济的阶段性反弹,市场预期从之前的“衰退”模式切换至“复苏”。

而当前的市场更像是经济数据缺失下的“自动驾驶”,市场担忧于鲍威尔的鹰派发言,但又苦于缺乏官方数据去反驳。

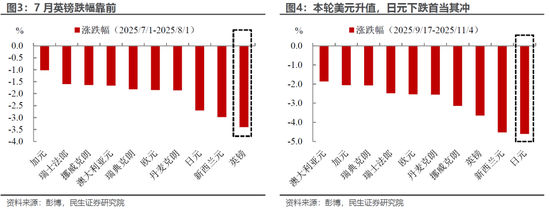

其次,外部的驱动不同。7月G7货币中相对美元跌幅最多的是英镑:经济持续疲软,财政状况糟糕使得它成为最弱一环。

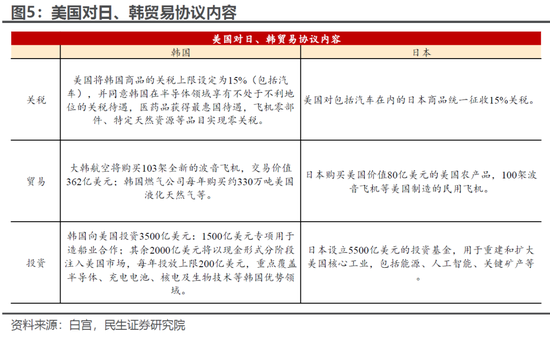

而本轮则是日元领衔下跌,日本自身的政治经济形势发挥了重要作用:一方面新首相高市早苗接过安倍经济学的宽松“衣钵”,另一方面,由于对美国过于“友好”,日本与美国达成的贸易协议反而使得自身相较中、韩处于更加不利的位置。

那么,这次结局是否会不一样?

我们倾向于本轮美元指数的突破相对7月会更“成功”——反弹的点位可能会更高(101至103),持续的时间会更长,至少需要美国政府开门后,连续偏弱的经济硬数据来修正市场的预期。

但我们不认为美元的升值周期要来了,当前美元更多的只是反弹:

短期内,市场已经开始定价12月不降息(预期概率已经超过30%),这使得后续政策预期调整有较大的空间。

此外,年底前白宫将公布美联储主席人选,从热门的人选来看,政策区别只是在于“宽松”还是“极度宽松”,预计对于美元都不是好消息。

中长期内,美联储仍在降息周期(而且现在越犹豫,后续更可能加速降息);而美国的债务问题,以及欧洲财政发力都是老生常谈的逻辑了。

而且更重要的一点是,如果美元就此踏上升值之路,这背后的潜台词是特朗普2.0的政策体系是成功的,美国经济和社会将顺利走出困境。而现实是美国的债务规模还在刷新历史,特朗普当前的内政外交政策很多是为了眼前的利益,而非解决长远的结构问题。如果这都算成功,那么只能说市场定价范式的转变,步子迈得太大了。

从资产角度,当前市场和之前最大的不同是很多资产(尤其是风险资产)的价格经过9、10月的发酵明显更高,这会使得美元反弹带来的“副作用”更大——可能正好帮助金银寻底,以及帮助权益市场消化偏高的估值。

风险提示:美国经贸政策大幅变动;关税扩散超预期,导致全球经济超预期放缓、市场调整幅度加大。

版权声明

本文仅代表任先生博客观点,不代表任先生博客立场。

本文系作者授权任先生博客发表,未经许可,不得转载。